Sottotitolo:

La razón por la que Angela Merkel (con Sarkozy) se opone a la propuesta de los eurobonos, es que de esta manera los países “pigs” relajarían la determinación necesaria para recortar el gasto público, liberalizar el mercado de trabajo y la economía en general.

¿Qué sucede cuando los gobiernos son tan cortos de miras como el ciudadano medio? Esto es lo que comprobaremos en el próximo periodo, probablemente en un año o menos. La opinión pública en Europa continental piensa que Grecia (con el resto de países mediterráneos) e Irlanda se merecen lo que está sucediendo. ¿Por qué debemos pagar por sus errores? O mejor ¿por sus pecados? Ése es el mantra repetido en Alemania por la televisión y periódicos conservadores.

Pero para entender la reacción alemana a la propuesta Junker-Tremonti de eurobonos, necesitamos mirar más allá de las reacciones simplistas; la cuestión es que en el Tratado de Maastricht la única amenaza para la estabilidad económica podía venir de déficits presupuestarios de un país, donde los políticos intentan aprovecharse de su participación en la moneda común. Por esta razón, en el Tratado no hay una “cláusula de rescate” y un Pacto de Estabilidad se sumó a los artículos sobre déficits excesivos; en primer lugar, por supuesto, el BCE es absolutamente independiente de las instituciones políticas. Por la misma razón no había necesidad de tener un Fondo Europeo capaz de ocuparse de una situación de crisis de liquidez o insolvencia, un fondo que podría consolidar y reestructurar la deuda.

En cambio, lo qué sucedió es que la crisis provino del sistema financiero privado, y eso provocó una recesión y la propagación de déficits públicos, por otro lado necesarios para salvar los bancos. Es verdad que en Grecia el gobierno de Papandreou reveló que el gobierno anterior había ocultado el nivel de déficit público a través de una contabilidad creativa (con el apoyo de bancos privados internacionales), comportamiento que, por cierto, no era ilegal según las reglas de Bruselas. Pero hay razones para pensar que, sin la crisis financiera, el gobierno griego habría podido ocuparse del déficit público.

La crisis irlandesa es un buen ejemplo de cómo una deuda es creada, la cual, pasando de los bancos a las finanzas públicas, cambia solamente el sujeto que es insolvente. En 2007, la deuda pública irlandesa (como proporción del PIB) era solamente del 25% y la gloria del tigre celta era celebrada por todas partes. Ahora, la razón por la que Angela Merkel (con Sarkozy) se opone a la propuesta de los eurobonos, es que de esta manera los países “pigs” relajarían la determinación necesaria para recortar el gasto público (y, de ser necesario, incrementar los impuestos), liberalizar el mercado de trabajo y la economía en general. Esto es exactamente lo que está haciendo el gobierno de Papandreou en Grecia, pero ¿qué podría hacer Irlanda, dado que el gasto público es bajo y el mercado de trabajo absolutamente libre? Aún así, el gobierno irlandés sigue recortando el gasto público y elevando los impuestos personales (pero no los corporativos). ¿Pueden Grecia e Irlanda tener éxito en estabilizar el crecimiento de la deuda pública? Hay muy pocas oportunidades. Sus gobiernos deben ocuparse de un diferencial fuerte del coste de la deuda y la tasa de crecimiento del PIB; supongamos que el recorte de un punto del déficit público reduce el crecimiento del PIB medio punto.

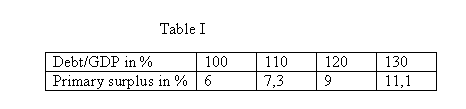

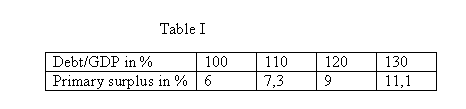

En este caso un diferencial de tres puntos porcentuales del PIB entre el coste de la deuda y la tasa de crecimiento en diferentes niveles de la relación deuda/PIB implica un superávit primario como en la Tabla I:

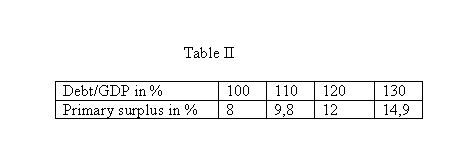

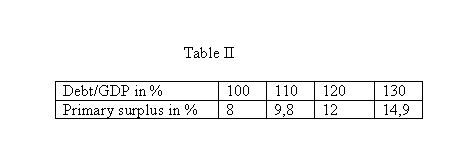

Por otra parte, si asumimos que el diferencial sería de cuatro puntos porcentuales del PIB, un superávit primario que estabilizará la tasa de endeudamiento se muestra en la tabla II:

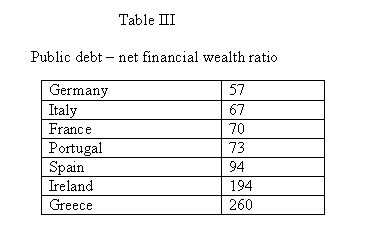

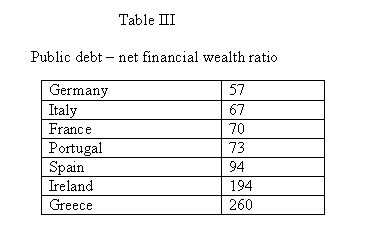

La experiencia histórica en países escandinavos e Italia, en los años ochenta y noventa demuestra que un país puede tener como objetivo obtener un superávit primario de más de cinco puntos por algunos años, pero no muchos. Mantener un superávit primario de diez o más puntos por varios años es una “misión imposible” clásica. ¿Hay alternativas? La clásica es un impuesto ricardiano extraordinario sobre el patrimonio; pero, mirando el cuadro III, la relación entre la deuda pública prevista y la riqueza financiera de las familias esta cerca de ser o es el doble en Irlanda y Grecia. Esta hipótesis está abierta, en teoría, a Italia, Portugal, e incluso España, pero muy difícil para los dos países bajo ataque.

El otro escenario tiene que ver con el incumplimiento; si los gobiernos de Grecia e Irlanda consideran que la carga de la estabilización es demasiado pesada, una salida podría ser la reestructuración de deuda o la declaración de insolvencia. Esto es una opción realista si el país no necesita emitir nueva deuda, esto es, si el presupuesto, después del impago, esta equilibrado. En este caso los bancos franceses y alemanes tendrán problemas serios, puesto que su crédito hacia Grecia e Irlanda es de alrededor de 300 mil millones de euros. Y los problemas de los bancos son los problemas del gobierno.

La emisión de eurobonos fue una propuesta de Jacques Delors realizada en 1993, que buscaba obtener una tasa de crecimiento sostenible; la propuesta ha sido expuesta por varios expertos como Stuart Holland (Insight A European Monetary Fund, Recovery and Cohesion). Más recientemente Bruegel, un “think-tank” belga, presentó una propuesta de mecanismo europeo de resolución de crisis de deuda soberana, y las propuestas similares han sido expuestas por Mario Monti, en un informe a Barroso, y por Vicente Visco, antiguo ministro de finanzas en el gobierno de Prodi. En estos casos, el objetivo es reducir el costo de la deuda pública. Es razonable pensar que estas propuestas podrían bajar el peligro para las economías europeas en su conjunto, y no sólo para los países “pigs”. ¿Serán Merkel y Sarkozy menos miopes en darse cuenta que el riesgo, para sus propios países, es mayor con el continuo rechazo a un mecanismo europeo para la estabilidad y el crecimiento?

(Traducido porRolando Cendon Torres)