Sottotitolo:

Il caso greco di spesa pubblica in disavanzo è totalmente diverso dal caso irlandese caratterizzato dall'indebitamento delle banche private; ma l'infelice politica dell'euro-zona ha lo stesso effetto devastante.

La filosofia del Trattato di Maastricht era molto chiara: la sola minaccia alla stabilità economica poteva venire dai bilanci pubblici dei paesi membri, perché i politici potevano comportarsi come free rider approfittando della partecipazione alla moneta comune. Per questa ragione fu stabilità l’indipendenza della Banca Centrale Europea, il divieto di acquisto di titoli pubblici e di qualunque altro prestito, e, non ritenendo sufficienti i divieti sui disavanzi eccessivi, fu aggiunto il Patto di Stabilità. A questo punto non era necessario stabilire un Fondo Europeo che affrontare situazioni di crisi di liquidità o di insolvenza.

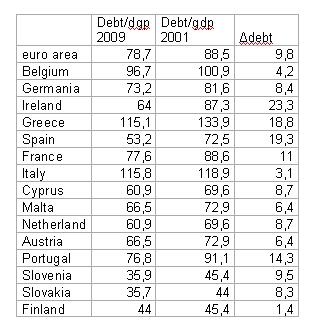

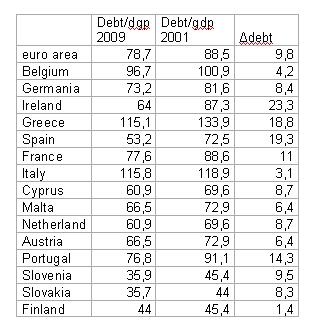

Le cose sono andate diversamente: la crisi è nata da eccessi di debito e di rischio assunti dalle banche e da altri intermediari finanziari, ed anche se l’epicentro è stato negli USA, le banche europee, ed in particolare quelle britanniche e irlandesi hanno partecipato con entusiasmo alla nuova versione delle vecchie “catene di S. Antonio”. Pertanto dal 2008 e ancor di più nel 2009 il debito pubblico crebbe dappertutto; qui di seguito (Tabella 1) sono riportati i livelli dei rapporti debito/pil e le variazioni 2007-2009

Tabella 1 Tabella 2

|

Data from Eurostat |

Data from Eurostat |

Si può notare che i paesi con livelli di debito più bassi sono quelli che lo hanno aumentato di più , hanno cioè potuto lasciare agire i c. d. stabilizzatori automatici, effettuare manovre keynesiane di aumento di spese e diminuzione di imposte, e in certi casi, come ad esempio nel Regno Unito, stanziare considerevoli somme per salvare le banche; UK passa così, in due anni, dal 44,7% al 68,1%.

Se esaminiamo il biennio successivo 2009-2011 troviamo, per gli stessi paesi, i seguenti dati, secondo le ultime previsioni Eurostat della fine 2010 (Tabella 2).

Guardando questi dati si nota che la relazione negativa tra livello del debito (del 2009) e gli incrementi nei due anni successivi è scomparsa ; ogni paese si concentra nei tentativi di fermare la crescita del debito ed alcuni, che possiamo definite i paesi Gips , hanno gli incrementi maggiori ed maggiori difficoltà a frenate l’aumento.

Il caso greco di deficit spending e finanza creativa è stata vista come la prova della giustezza della posizione tedesca sulla necessità di una sana politica di bilancio, ma il caso irlandese è proprio l’opposto: fino al 2007 la tigre celtica era considerata come il più grande successo tra le economie europee . Ora il Financial Times (8 febbraio) scrive che le elezioni hanno fatto crollare il partito che è stato al governo in tutto questo periodo (il Fianna Fail), così come il partito ha fatto crollare le banche e gli immobili del paese.

Circa un anno fa incominciarono a diffondersi le preoccupazione sulla sostenibilità del debito della Grecia, e gli spread sui bond tedeschi incominciarono a crescere in continuazione, coinvolgendo anche gli altri paesi Gips. L’UE e il FMI hanno affrontato il problema come una questione di liquidità, ma i prestiti alla Grecia e, successivamente all’Irlanda da parte del Fondo di stabilità (EFSF) non ha tranquillizzato i mercati.

Recentemente ricercatori di un think-tank di Bruxelles (Bruegel) hanno effettuato dei calcoli supponendo che i tassi d’interesse sui prestiti ufficiali di EFSF vengano ridotti di uno o due punti, che la durata venga allungata, e che l’EFSF compri i titoli greci e irlandesi acquistati dalla BCE a prezzi di mercato (cioè scontati) e li retroceda ai due paesi emittenti. In sostanza quindi una ristrutturazione del debito.

Aggiungendo anche ipotesi ottimistiche circa l’evoluzione dei tassi d’interesse e dei tassi di crescita, si arriva alla conclusione che gli avanzi primari necessari per fermare la crescita del debito al 2015 sono pari all’8% in Grecia e al 12% in Irlanda, livelli già ben difficilmente sostenibili. Ma poi quelli necessari per ridurre progressivamente il debito dovrebbero essere molto più alti, in particolare per la Grecia, il cui debito è previsto arrivare al 150%. Poiché le proposte tipo quelle di Bruegel vengono al memento ignorate dall’UE , secondo Bruegel la Grecia è da considerare virtualmente insolvente, e l’Irlanda si trova ad un passo.

Peraltro molti economisti ritengono che le proposte di Bruegel siano del tutto condivisibili, ma altri sono di parere opposto: 189 economisti tedeschi hanno sottoscritto una lettera in cui invitano il governo tedesco a forzare i paesi Gips ad entrare in una procedura di insolvenza (link Nuti). L’argomento è che se si perdona i peccatori, cioè se si offre una via d’uscita ai paesi debitori, ciò determinerà la tendenza a peccare di nuovo. La punizione ed un’adeguata espiazione in termini di rigorosa politica di bilancio è necessaria per conseguire il perdono.

Questa posizione è sicuramente molto popolare in Germania, con l’eccezione dei banchieri, che hanno nei loro bilanci molti titoli Gips. La preoccupazione tedesca (e nordica in generale) è di evitare di far diventare l’UE una “trasferunion” in cui i paesi più ricchi finanziano quelli più poveri. Quello che non viene considerato è che l’euro ha rappresentato un regime monetario con un cambio perfettamente fisso per sempre, dal quale la Germania ha tratta molti benefici. Perfino la crisi dei debiti sovrani dei paesi Gips ha avuto la conseguenza di impedire una forte rivalutazione dell’euro, ottima cosa per un paese export-led.